Warning: Trying to access array offset on value of type null in /var/www/vhosts/micappital.com/httpdocs/blog/wp-content/plugins/js_composer/include/autoload/vc-shortcode-autoloader.php on line 64

Reading Time: 6 minutes

La tributación es muy importante a la hora de escoger un producto financiero y es un dato más a tener en cuenta a la hora de invertir nuestros ahorros. Cuando ganamos dinero con nuestras inversiones, debemos tener en cuenta que tenemos un socio que, cuando las cosas van bien, se va a llevar una parte del pastel y cuando no obtengas rentabilidad, no va a estar ahí para apoyarte. Aunque se puedan compensar las pérdidas. Ese socio del que hablamos es la Hacienda española.

Aunque hay formas de posponer el pago de impuestos, que veremos a continuación, tarde o temprano acabarás pasando por caja. Por supuesto, todo lo que hablemos aquí serán formas legales y permitidas por las leyes españolas que Hacienda no persigue. Nosotros no recomendamos que utilices métodos ilícitos para evitar el pago de impuestos.

Cómo funciona la fiscalidad en la venta de acciones

El hecho de tener acciones no supone tener que pagar impuestos. Puedes mantener las acciones durante una década y no tendrás que pagar impuestos. En el momento de la venta de acciones se generará una ganancia o pérdida patrimonial que hay declarar en la renta de ese año. Es decir, si vendo una acción en el año 2023 me tocará declarar en la renta del 2024 que se realizará entre abril-junio del 2024. Esto es importante ya que la venta no está sujeta a retención por parte de tu broker, pero deberás incluirlo en la declaración de la renta y pagarlo en ese momento. Si vendes una acción en enero no te tocará pagar hasta el año siguiente, pero acabarás abonándolo. Las acciones tributan en la base del ahorro.

La ganancia o pérdida se calculará restando al dinero obtenido de la venta, el precio de compra y los gastos asociados a la compra-venta que has tenido que pagar. Según el beneficio obtenido, tienes que abonar los siguientes impuestos:

- De 0 € hasta 6.000 €, el tipo es del 19 %.

- De 6.000,01 € hasta 50.000 €, el tipo es del 21 %.

- De 50.000,01 € de beneficio hasta 200.000€, el tipo será del 23 %.

- De 200.000€ hasta 300.000€, el tipo será del 27%

- Más de 300.000€. el tipo será del 28%

Ejemplo: Compro 1000 acciones a 10€ con una comisión de 10€, es decir, 10.010€. En el momento de vender obtengo 18.000€, pago otra comisión de 10€ y me quedo con 17.990€. La plusvalía a pagar en la declaración de la renta será 17.990€ menos 10.010€ igual a 7.990€. Como la tributación se realiza de forma progresiva, sobre los primeros 6.000€ pagaré un 19% y por los 1.990€ un 21%.

Cómo compensar las pérdidas patrimoniales

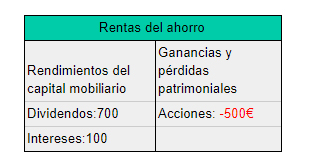

La compensación de pérdidas es sencilla. Siguiendo el ejemplo anterior donde había unas plusvalías de 7.990€ tenemos otra operación en la que perdemos 4.000€, el beneficio a declarar se reduce a 3.990€. En caso de que el rendimiento de las acciones sea negativo, podrás compensar las pérdidas patrimoniales con los ingresos del apartado de rendimientos de capital mobiliario con un límite del 25%. Vamos con un ejemplo:

Podré compensar el 25% de 800€ que son 200€ y los 300€ restantes los podré emplear en años futuros.

En caso de que continúes teniendo un rendimiento negativo, tienes la opción de compensarlas durante 4 años. Es decir, si un año mi rendimiento final es de -2.000€ y al año siguiente obtengo 5.000€, podrás usar esos 2.000€ para reducir la tributación. Ten en cuenta que Hacienda en la declaración no te va a facilitar este dato, por lo que, si no lo tienes apuntado y no lo añades a la declaración, no podrás compensar pérdidas de años anteriores.

Vamos a complicarlo un poco más.

Qué es y cómo se aplica el criterio FIFO

La venta de acciones está sujeta a una norma conocida como FIFO (First in, first out), que obliga a vender primero los títulos que se compraron primero (cuando se trata de los mismos valores). Vamos a explicarlo con un ejemplo:

Compramos 100 acciones a 10 euros y otras 150 acciones a 12 euros, y pasados unos meses vendemos 200 acciones a 14 euros. Para calcular la plusvalía, consideraremos el valor de compra de las primeras 100 acciones a 10 euros, a la que sumaremos otras 100 acciones compradas a 12 euros y nos quedaran 50 acciones a un precio de compra de 12€. No está permitido usar la media de las 250 acciones (11,2€) para calcular la rentabilidad de cara a Hacienda.

La norma también impide que el contribuyente se declare una pérdida patrimonial si durante los dos meses anteriores, o los dos meses posteriores a la venta de una acción, se compraron los mismos valores.

Conclusión: Fiscalmente las acciones impiden que funcione la magia del interés compuesto por tener que tributar un 19, 21 o 23% cada vez que realizas una venta.

Cómo funciona la fiscalidad de los fondos de inversión

La tributación de los fondos de inversión para el inversor individual es fiscalmente más óptima que las acciones, pudiendo posponer el pago de los impuestos prácticamente de forma indefinida. A la hora de vender las participaciones se aplican las mismas normas y la misma tributación que si fuera una venta de acciones. Es decir, la fiscalidad por plusvalías es la siguiente:

- De 0 € hasta 6.000 €, el tipo es del 19 %.

- De 6.000,01 € hasta 50.000 €, el tipo es del 21 %.

- De 50.000,01 € de beneficio hasta 200.000€, el tipo será del 23 %.

- De 200.000€ hasta 300.000€, el tipo será del 27%

- Más de 300.000€. el tipo será del 28%

Por otra parte, se aplica el criterio FIFO y se compensan las pérdidas igual que antes las acciones. ¿Entonces cuál es la ventaja respecto a las acciones?

Traspaso entre fondos sin necesidad de tributar, la gran ventaja

El traspaso entre fondos de inversión es la gran ventaja de los fondos de inversión respecto a otros productos financieros. Si quieres comprar una empresa y tienes que vender acciones de otra, debes tributar. En cambio, si te gusta un fondo de inversión, o simplemente quieres diversificar entre varios, el traspaso no supone tributar por las ganancias.

Por lo tanto, con los fondos de inversión puedes diferir el pago de impuestos hasta que quieras disponer de parte del dinero o del total. Todo ese dinero que traspasas sin pagar a Hacienda es dinero que se sigue multiplicando. La condición, para que se aplique esa ventaja, es que el fondo de inversión tenga un mínimo de 500 partícipes.

Si quieres dejar parte o el total de ese dinero a tus hijos y vives en comunidades autónomas con el impuesto de sucesiones bajo, como puede ser el caso de Madrid, tus descendientes podrán disfrutar del dinero sin tener que pagar las plusvalías que hayas generado a lo largo de los años, a excepción del pago del impuesto de sucesiones, claro.

Desde Micappital recomendamos al inversor particular, invertir a través de fondos de inversión por esta ventaja. Te ayudamos a invertir de forma segura y sin salir de tu banco. En función de tu perfil de riesgo, te recomendamos los mejores productos y tenemos en cuenta las comisiones para que tu rentabilidad sea siempre la máxima. Sólo pagas si ganas dinero. Cobramos 2€ por cada 1000€ que inviertas con un máximo de 20€ a partir de 10.000€. ¿Por qué lo hacemos así? Porque no nos importa cuánto dinero tienes, solo asesorarte bien.

Cómo funciona la retención de los dividendos

Los dividendos tributan en la base imponible del ahorro a los mismos tipos impositivos que las acciones y los fondos:

- De 0 € hasta 6.000 €, el tipo es del 19 %.

- De 6.000,01 € hasta 50.000 €, el tipo es del 21 %.

- De 50.000,01 € de beneficio hasta 200.000€, el tipo será del 23 %.

- De 200.000€ hasta 300.000€, el tipo será del 27%

- Más de 300.000€. el tipo será del 28%

El cobro de dividendos se encuentra sujeto a retenciones, es decir, en el momento del cobro recibirás el dinero después del pago del 19, 21 o 23%. En principio, en la declaración de la renta, aparecerán estos datos pero es tu labor asegurarte que hayan contabilizado todas las retenciones de los dividendos.

Si tienes un broker extranjero es posible que cobres en bruto los dividendos y, por tanto, en la declaración correspondiente deberás saldar cuentas.

La venta de derechos de suscripción, desde el 2018 conlleva la misma tributación que un dividendo.

Doble imposición de los dividendos extranjeros

A diferencia de la venta de acciones, los dividendos extranjeros pueden llevar una doble imposición, es decir, que te retengan en el país de origen y, a continuación, el impuesto correspondiente de España pudiendo quedarse por el camino el 40% o más del dividendo.

Aquí dependerá del broker que uses para tus inversiones. Hay brokers y países que facilitan formularios para evitar la doble imposición, y otros en los que el proceso es más largo y tedioso para recuperar esos impuestos y que, según las cantidades que manejes, te puede salir más caro el asesor o el tiempo empleado en recuperar la doble retención.

1 Pingback