Las Bolsas del mundo experimentan caídas muy pronunciadas cada cierto tiempo. Ya sea por la guerra entre Rusia y Ucrania, el efecto de la pandemia, la burbuja inmobiliaria o la burbuja puntocom. Ante un mercado bajista, ¿Qué debemos hacer con nuestras inversiones? ¿Es mejor vender, aunque perdamos dinero, o mantenerlas hasta que vuelvan a subir?

¿Qué debe hacer un inversor ante descensos generalizados en las Bolsas?

Lo primero es no guiarse por las emociones. Cuando se producen estas caídas generalizadas es muy fácil dejarse llevar y vender. Por ello, es importante mantener la calma y no tomar decisiones precipitadas.

A la hora de invertir es clave tener una visión a largo plazo ligado a un objetivo (jubilación, compra de vivienda, ahorro…), no usar dinero que vayamos a necesitar a corto plazo y estar diversificado.

Si tienes en cuenta estos criterios podrás luchar más fácilmente contra tus emociones.

También es recomendable no consultar cada día las posiciones de la cartera. Cuando tomamos la decisión de invertir en productos financieros, como lo hacemos pensando en el largo plazo y en base a un objetivo, consultar cada día las posiciones de nuestra cartera de inversión no resulta una idea eficaz para calmar las emociones.

Si quieres conocer los sesgos que tenemos a la hora de invertir puedes leer aquí y aquí información sobre cómo evitar que las emociones nos hagan perder dinero.

Por otra parte, conocer nuestro perfil de inversor también es fundamental. Si no vas a ser capaz de asumir una pérdida del 20% o 50% durante meses, tal vez no sea la mejor opción invertir el 100% en renta variable. Conócete a ti mismo y adapta tu perfil de riesgo.

Aunque en este artículo hablamos de qué hacer cuando la Bolsa cae, a la inversa también ocurre. En momentos de euforia, en mercados alcistas tendemos a infravalorar los riesgos, sobreinvertir y luego precipitarnos en vender cuando viene el mercado bajista. Por lo tanto, hay que evitar también el exceso de confianza en los mercados alcistas.

5 consejos a la hora de invertir cuando todo cae

Market timing

El market timing es la estrategia de tomar decisiones de compra o venta de activos financieros al intentar predecir los movimientos futuros de los precios del mercado. El problema de esto es que es imposible de adivinar todo el tiempo que va a ocurrir con el mercado de valores.

Puedes tener una racha muy buena y acertar durante mucho tiempo pero es imposible acertar todo el rato.

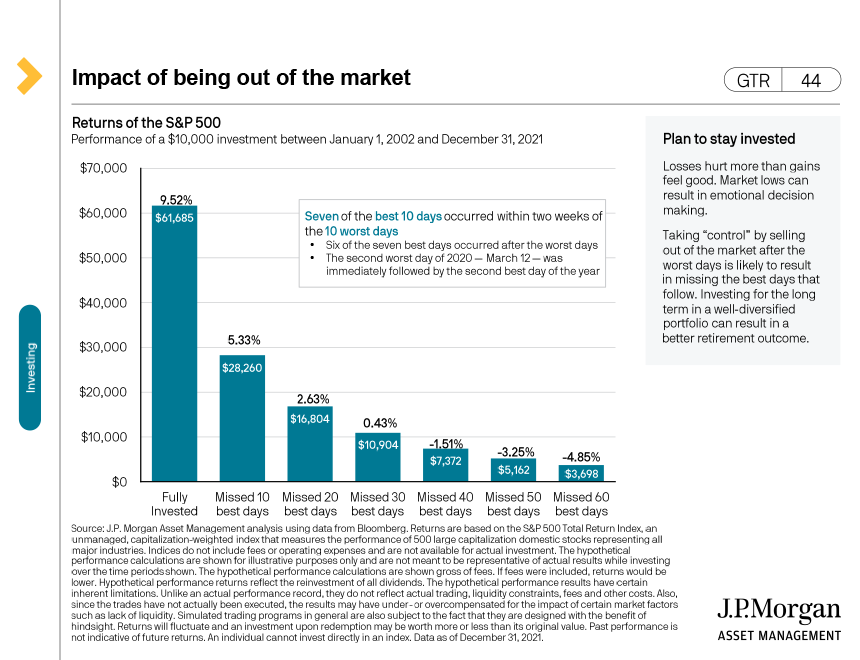

Según un estudio realizado por JP Morgan sobre el SP 500, la bolsa americana es de las que más datos históricos existen. Allí comparan la rentabilidad obtenida en un periodo desde el 1 de enero de 2002 hasta el 31 de diciembre de 2022 si has estado invertido todo el tiempo frente si te has perdido los 10, 20, 30, 40, 50 o 60 mejores días del mercado.

Como puedes comprobar, intentar adivinar qué va a ocurrir hará que te pierdas los mejores días del mercado y, por lo tanto, la rentabilidad sea menor frente a estar invertido todo el tiempo y veas tu cartera en negativo.

Por eso, la mayoría de los que hacen trading, es decir, aquellos que intentan adivinar cómo se va a mover el mercado, acaba perdiendo el dinero.

Gestión activa

La ventaja que tiene la inversión en fondos de inversión de gestión activa es que ellos van a saber cómo actuar frente a estas bajadas.

Si inviertes en acciones sin tener conocimiento suficiente de las empresas de tu cartera, no vas a saber cómo actuar por muchas horas que le hayas dedicado y te hayas leído los informes anuales de los últimos 10 años.

El gestor profesional conoce el mercado y las empresas a la perfección, por lo tanto, va a saber mejor, en la gran mayoría de las ocasiones, que un inversor particular qué vender, qué comprar y qué mantener.

Es por ello, que invertir a través de fondos de inversión para delegar esa gestión te ayudará a lidiar con los vaivenes del mercado.

Si no sabes qué fondo de inversión escoger desde Micappital podemos ayudarte. Te ayudamos a invertir en base a tu perfil de riesgo sin salir de tu banco. Además, sólo pagas si te hacemos ganar dinero. 2€ por cada 1.000 euros de inversión hasta un máximo de 20€ a partir de los 10.000€.

No solo te vamos a recomendar los mejores fondos de inversión en cada momento que se adapten a tu perfil sino que además buscamos los fondos con menores comisiones para que tu rentabilidad no se vea mermada en el largo plazo.

Una orden automática

La orden automática la entendemos como programar cada mes una transferencia periódica a tus fondos de inversión independientemente de si estamos en un periodo alcista o bajista.

De esta manera, mitigamos el no saber cómo actuar ya que siempre vamos a hacer la aportación independientemente de cómo esté el mercado y sin tratar de hacer market timing.

Mirar a largo plazo

Todo esto es solo posible si tienes un objetivo a largo plazo. La volatilidad y los periodos bajistas y alcistas se van a dar siempre en el mundo de la bolsa. Por lo tanto, hay que tener una mentalidad a largo plazo para controlar las emociones en momentos en que ves desaparecer una parte de tus ahorros o la rentabilidad acumulada de varios años.

Los periodos bajistas acaban y superan los máximos del anterior mercado alcista. Históricamente, aunque se tarde meses o años, así ha sido.

«Si tienes claro el destino de tu inversión, no mires el camino todos los días porque hay días que te apetecerá abandonar la carrera, y justo esos días son los que te hacen ganarla»

Diversifica

Diversificar es la forma de protegernos. En cada crisis siempre habrá sectores que se hundan o desaparezcan, y otros que se vean beneficiados. Activos como la renta fija que ayuda a mitigar las caídas y países que no se vean afectados.

Los fondos de inversión permiten diversificar entre multitud de activos, empresas, países y sectores sin necesidad de tener altos capitales.

Por lo que como último consejo, diversifica tus inversiones para contener las caídas.

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.